Fuga investitori retail da ETF short su volatilità. Per qualcuno troppo tardi: in una notte polverizzati $4 milioni

Ora, gli investitori che hanno preso la decisione di shortare il VIX (CBOE Volatility Index), noto in gergo anche come indice della paura a Wall Street, iniziano davvero a tremare.

La convinzione secondo cui la volatilità dell’azionario Usa sarebbe rimasta bassa è stata spazzata via nell’arco di pochi giorni, se si considera che il VIX ha segnato un balzo fino a +300% soltanto nell’ultimo mese, e l’altro ieri è salito in una sola sessione di oltre +110%.

Allo stesso tempo il VSTOXX, l’equivalente del VIX sui mercati europei, fa notare Reuters, ha segnato il rally più forte in una seduta dagli attacchi terroristici dell’11 settembre del 2001.

A sgonfiarsi e in alcuni casi azzerarsi sono stati tutti quei fondi ETF e ETN che da anni avevano deciso di shortare il VIX e che, venduti sui mercati azionari, hanno permesso agli investitori retail di buttarsi anch’essi nel business, fino a pochi mesi fa di successo.

Non per niente le scommesse ribassiste contro il VIX si sono confermate tra le operazioni di trading più popolari del 2017.

D’altronde, sia il VIX che il VSTOXX avevano virato verso il basso all’inizio del 2016, ed erano rimasti fino a poco fa a livelli decisamente depressi, al di sotto della media dei 20 anni precedenti, per quasi due anni.

Gli stessi investitori retail sono ora fuggiti da questi fondi. Ma molti di loro non sono usciti in tempo: come DJ Thompson, per esempio, intervistato da Reuters, che ha visto volatilizzati cinque mesi di profitti in una sola sessione, quella di lunedì, che è stata ribattezzata il Black Monday per gli ETP che shortano il VIX.

.png)

Un altro trader, uno solo, ha perso $4 milioni e 3 anni di lavoro in una sola notte, a causa della perdita devastante, pari a -90%, che ha colpito nelle contrattazioni overnight proprio il fondo di Credit Suisse, che ormai ha chiuso i battenti.

Tra i grandi investitori e/o investitori istituzionali, un hedge fund è capitolato del 65% e Morgan Stanley ha pagato la sua esposizione da $39 milioni.

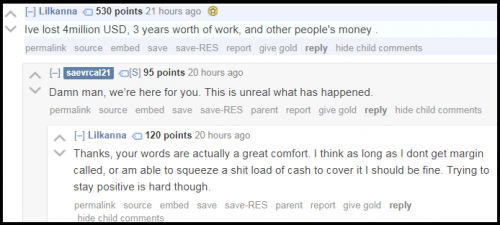

Tornando al caso del trader, quello che si sa è che si tratta di un utente di Reddit noto come “Lilkanna”, che ha pubblicato un post in cui, oltre a dire di aver perso 4 milioni di dollari e tre anni di lavoro, ha perso anche i soldi di altra gente”. “Mi devo ammazzare?”, ha chiesto agli altri utenti del social network finanziario.

“1,5 milioni era il capitale che avevo raccolto da investitori che credevano in me”, ha scritto Lilkanna, continuando: “i soldi che stavo facendo erano pazzeschi (…) stavo pensando di acquistare un bell’appartamento e una macchina, o di portare i miei genitori in vacanza…e ora ho perso tutto (..) La cosa triste è che sono stato long sul VIX fino a pochi giorni fa. Ero sicuro che ci sarebbe stata una correzione, ma i giorni passavano e le mie convinzioni si facevano più deboli. Stupido. Sono stato un vero stupido. Mi sento un idiota“.

Ma il bilancio delle vittime si va via via allungando: Option Solutions, hedge fund che si occupa di opzioni sull’azionario, ha perso per l’appunto fino a-65%.. A perdere è stato anche il fondo di Bill Gross, Janus Henderson Global Unconstrained Bond Fund: in realtà il calo è stato di appena -0,83%, ma si parla qui di un fondo che è principalmente una piattaforma del reddito fisso, e la flessione è stata la peggiore dal 30 dicembre del 2016.

I fondi shortavano praticamente il VIX e tra di essi uno dei più popolari, il VelocityShares Daily Inverse VIX Short-Term ETN (XIV) di Credit Suisse, dopo aver raccolto $1,9 miliardi di investimenti, è stato costretto a chiudere i battenti ieri.

Bloomberg riporta che più di una decina di altri fondi ha visto il proprio valore crollare a zero.

Tra le banche attive nel business, Barclays è stata la prima a vendere ETN legati alla volatilità Usa, il fondo VXX. Oltre a Credit Suisse, nel giro di scommesse accumulate nel corso degli ultimi anni, si è fatta notare anche la presenza di UBS e Citigroup.

Credit Suisse non è stato l’unico a liquidare il suo fondo.

Anche la banca giapponese Nomura ha annunciato la chiusura di un prodotto simile, che premiava chi scommetteva contro la volatilità, porgendo ai clienti “le proprie scuse dal profondo del nostro cuore, per aver provocato grandi inconvenienti agli investitori”.

Secondo gli investitori intervistati da Reuters, a esacerbare le perdite è stata, oltre alla scommessa sbagliata, la proliferazione di trader short-term. Stephen Jones, responsabile investimenti presso Kames Capital, ha spiegato a tal proposito che “l’abbondanza della liquidità sui mercati ha permesso agli investitori che ricorrono al trading algoritmico di cambiare velocemente le loro posizioni da long a short, zavorrando ulteriormente i prezzi”.

L’impressione, in tutto questo, è che la lezione della crisi finanziaria del 2008, ancora una volta, sia stata dimenticata troppo presto.