Prestiti in Italia: i numeri di un mercato altalenante nel 2023

/https://www.finanza.com/app/uploads/2024/01/prestiti.jpg)

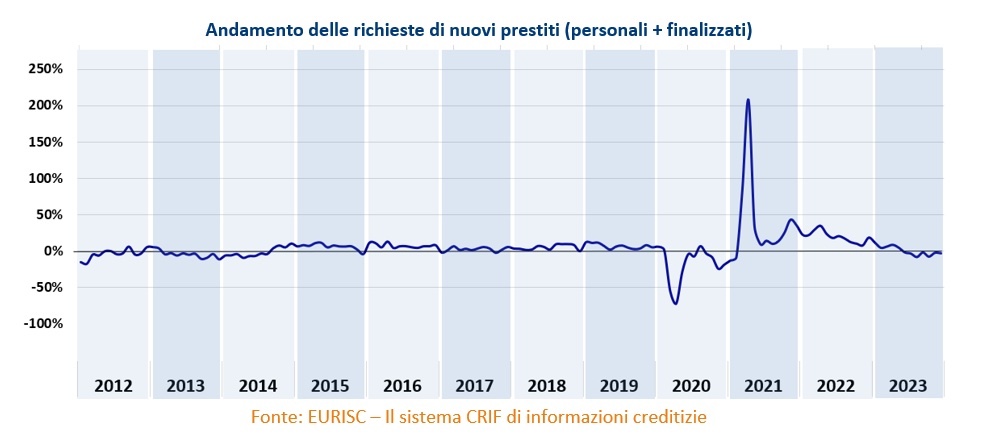

Il 2023 è stato contraddistinto da una dinamica particolarmente altalenante per il mercato dei prestiti. I primi cinque mesi dell’anno sono stati caratterizzati da una crescita, mentre i sei mesi successivi da una frenata, più o meno marcata.

Andando a dare uno sguardo ai dati complessivi, le richieste sono state stabili, malgrado la discontinuità, registrando un +0,4% rispetto al 2022. Questi sono i dati messi in evidenza da un’analisi del Barometro CRIF.

Mercato dei prestiti altalenante

Nel corso del 2023 il mercato dei prestiti è stato altalenante, con la prima parte dell’anno (cinque mesi) nei quali è stata registrata una crescita. I successivi sei mesi sono stati contrassegnati da una frenata. Sostanzialmente le richieste sono state stabili rispetto al 2022 ed hanno registrato un +0,4%.

Volendo entrare maggiormente nel dettaglio, a risentire maggiormente dell’andamento a singhiozzo sono state le richieste di finanziamenti finalizzati, che hanno registrato un -10,4%. Tengono meglio i prestiti personali, per i quali la domanda è stata in crescita: +18,9%.

Il 2023 è stato l’anno della cautela, sia per quanto riguarda le famiglie che hanno ridimensionato i progetti di spesa, sia dal punto di vista dell’offerta, con una maggiore attenzione sui criteri di accesso al credito per via dell’incertezza generata dal contesto geopolitico, dall’inflazione e dall’aumento dei tassi di interesse da parte della BCE – spiega Simone Capecchi, executive director di CRIF -. Le previsioni dell’anno da poco iniziato mostrano che l’espansione delle consistenze di credito sarà inferiore rispetto alle performance del biennio 2021-2022, anche perché la maggiore rischiosità attesa manterrà caute le politiche di offerta. In questa direzione vanno le raccomandazioni degli organi di vigilanza che sollecitano gli operatori a mantenere alta l’attenzione sulla domanda di credito.

Si allunga la durata, ma si riducono le rate

Torna a crescere, dopo tre anni negativi, l’importo medio dei finanziamenti richiesti. Il valore si attesta intorno a 8.427 euro, pari ad un +4%. L’andamento positivo coinvolge i prestiti finalizzati, il cui ammontare medio è pari a 5.862 euro, pari ad un +2,55 rispetto al 2022. In calo i prestiti personali, che scendono a 11.759 euro, il 3,8% in meno rispetto al 2022.

Andando ad analizzare la dinamica della distribuzione dei prestiti per fascia di importo, il dato cumulato mette in evidenza che almeno un italiano su due ha presentato una richiesta per un importo inferiore a 5.000 euro: il 54,4% del totale. Seguono i due scaglioni appena superiori:

- 10.000-20.000 euro: 17,3%;

- 5.000-10.000 euro: 16,4%.

Vengono richiesti importi piccoli, ma il rimborso viene dilazionato su un arco temporale superiore ai cinque anni, almeno per il 27,3% dei richiedenti. Una scelta dettata per pesare il meno possibile sul bilancio familiare.

La prudenza delle famiglie italiane si riesce a trovare anche nelle due forme tecniche che sono state analizzate:

- prestiti finalizzati: il 76,3% delle richieste ha un periodo di estinzione del debito inferiore ai tre anni;

- prestiti personali: questa formula rappresenta un impegno particolarmente gravoso per le famiglie. Nel 50,2% dei casi si opta per un periodo di rimborso superiore ai cinque anni.

Andando, invece, ad analizzare la distribuzione delle richieste di prestiti per fascia d’età del richiedente, si evince che quella compresa tra i 25 ed i 54 anni risulta essere di gran lunga la superiore, coprendo il 63,4% del totale.

/https://www.finanza.com/app/uploads/2025/04/wp_drafter_164106.jpg)

/https://www.finanza.com/app/uploads/2024/01/comunita-energetiche-istock.jpeg)

/https://www.finanza.com/app/uploads/2024/01/carta-acquisti.jpg)