Taglio cuneo: perchè fare attenzione alla soglia dei 35mila euro di reddito

/https://www.finanza.com/app/uploads/2023/01/soldi-euro-1.jpg)

Il taglio del cuneo fiscale è una tra le misure più significative della Manovra, diventato quasi un simbolo della politica economica del governo Meloni. La riduzione parziale dei contributi a carico dei lavoratori dipendenti, che vengono ora finanziati a carico del bilancio dello stato, assicura un importante sostegno ai redditi bassi e medi; ma, a quanto sembra, dietro a questo provvedimento si cela una potenziale trappola per gli italiani.

Perchè per i redditi che superano i 35mila euro lordi, il beneficio del taglio si annulla. Infatti, chi guadagna oltre questa soglia, anche di un solo euro, rischia una perdita di circa 1.100 euro all’anno.

A sollevare la questione è Lilia Cavallari, presidente dell’Ufficio parlamentare di bilancio, ascoltata dalle commissioni riunite di Camera e Senato a proposito della legge di Bilancio.

Quanto perde chi prende più di 35mila euro

Ma come stanno le cose? Secondo la Legge di Bilancio, il taglio del cuneo fiscale avviene per fasce, con una riduzione del 7% applicata mensilmente ai lavoratori il cui reddito di riferimento (imponibile previdenziale determinato mensilmente e comprensivo del rateo di tredicesima) non supera i 1.923 euro, corrispondenti a circa 25.000 euro annui considerando tredici mensilità.

Al superare questa soglia e fino all’importo di 2.692 euro, ovvero circa 35.000 euro annui, lo sconto scende al 6% sull’intera retribuzione. Questo meccanismo a fasce potrebbe comportare una diminuzione graduale del beneficio del taglio del cuneo fiscale per coloro che superano la soglia di reddito di 35.000 euro annui, facendo si che chiunque superi quella soglia inizi a guadagnare di meno.

“Buona parte della portata redistributiva della decontribuzione è tuttavia dovuta alla sua modalità applicativa per fasce, che fa cessare ogni beneficio oltre la soglia di retribuzione lorda di 35.000 euro, con una perdita di circa 1.100 euro superando di un solo euro tale soglia”, spiega Cavallari.

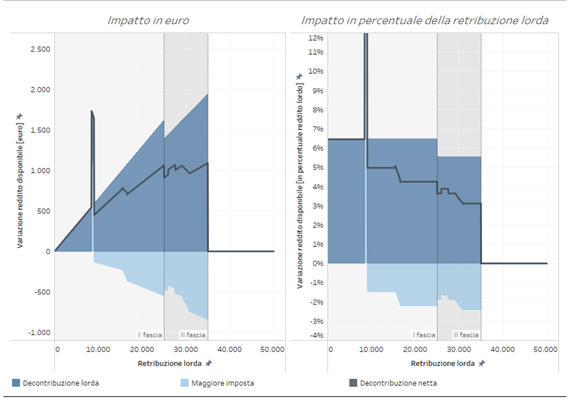

Come mostra il grafico sottostante, l’agevolazione fiscale raggiunge il suo massimo, circa 1.600 euro, al limite superiore della prima fascia e poco più di 1.900 euro al limite della seconda fascia. Tuttavia, l’applicazione dello sconto per fasce anziché per scaglioni comporta un aspetto importante: superare la prima fascia di reddito di soli un euro comporta una riduzione dello sconto di circa 150 euro, quindi una diminuzione del reddito disponibile. D’altra parte, la riduzione del reddito disponibile risulta molto più significativa, di circa 1.100 euro, nel caso in cui la retribuzione lorda superi la soglia di 35.000 euro.

Pertanto, con questa legge chi guadagna oltre 35mila euro lordi perde ogni beneficio, anche superando di un solo euro questa soglia. Per Lilia Cavallari, questo assume rilevanza sostanziale qualora la decontribuzione dovesse essere trasformata da intervento temporaneo a permanente:

Da un lato, vi sarebbe un forte disincentivo al lavoro e, dall’altro, si renderebbe più complesso il raggiungimento degli accordi di rinnovo contrattuale, questione che assume particolare importanza in una fase di elevata inflazione. Dato l’onere rilevante della misura e dati i suoi problemi strutturali, in futuro sarà opportuno riflettere sulla necessità della sua riproposizione, anche alla luce della dinamica dei rinnovi contrattuali e, più in generale, del problema del sostegno dei lavoratori a rischio di povertà.

Irpef: gli aumenti in busta

A questo si aggiunge la revisione dell’Irpef, che riduce da 4 a 3 le aliquote e limita la detraibilità delle spese non sanitarie sopra i 50.000 euro di reddito. In questo modo, il beneficio si traduce in una riduzione fiscale di 75 euro annui per i redditi da lavoro dipendente compresi tra 8.000 e 15.000 euro. Questo vantaggio cresce progressivamente con il reddito per chi guadagna tra 15.000 e 28.000 euro, raggiungendo un massimo di 260 euro.

Tuttavia, oltre i 50.000 euro di reddito, il beneficio potrebbe annullarsi a causa della limitazione delle detrazioni per oneri e spese non sanitarie. Questo aspetto aggiuntivo evidenzia la complessità delle modifiche fiscali introdotte e sottolinea l’importanza di considerare l’impatto complessivo delle riforme sulla situazione finanziaria dei contribuenti.

Chi ci guadagna quindi dalla Manovra

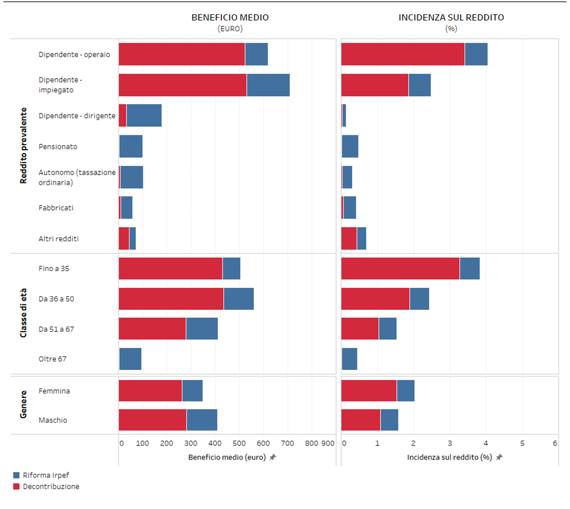

Tra taglio fiscale e modulazione Irpef, quindi, a guadagnarci di più sarebbero gli operai, con un vantaggio medio della categoria pari al 3,4% dell’imponibile. Gli impiegati seguono con un vantaggio più contenuto, pari al 1,9%. Per i pensionati, sia l’incidenza del beneficio che il beneficio assoluto risultano inferiori rispetto agli operai e agli impiegati.

Inoltre, la decontribuzione premia sempre, in rapporto al reddito, in modo particolare i più giovani, soprattutto coloro che si trovano entro i 35 anni. Questo aspetto sottolinea la focalizzazione della misura sui lavoratori più giovani, evidenziando un’impronta di sostegno specifico per questa fascia di età.

Se vuoi aggiornamenti su archivio inserisci la tua email nel box qui sotto:

/https://www.finanza.com/app/uploads/2025/03/istock-2166045624.jpg)

/https://www.finanza.com/app/uploads/2023/10/giorgia-meloni.jpg)

/https://www.finanza.com/app/uploads/2023/10/stellantis-1.jpg)